Muchos traders, especialmente los principiantes, están interesados en apalancar sus operaciones de trading, con el fin de obtener una mayor cantidad de activos, diversificar su cartera, y en general, beneficiarse de esta herramienta. No obstante, algunos no conocen qué es el apalancamiento financiero, lo que ocasiona que cometan ciertos errores y pierdan dinero.

Pese a que este es un concepto que cada vez va ganando más popularidad entre los inversores, aún existen algunos interrogantes que es fundamental responder para evitar riesgos y, por consiguiente, incurrir en pérdidas de capital.

Por eso, en este artículo de Academia Forex, no solo se abordará la definición de apalancamiento, sino también los riesgos que conlleva, su importancia, cómo calcularlo, entre otros temas importantes a través de los cuales se resolverán todas sus dudas e inquietudes sobre el tema.

Tabla de contenidos

¿Qué es el apalancamiento financiero?

Antes de ahondar un poco más en este importante concepto de trading, es necesario definirlo:

El apalancamiento se trata de un mecanismo, como una especie de deuda o préstamo, que se utiliza con el fin de financiar las operaciones de trading en las que los traders pueden hacer uso de su capital propio, más el crédito otorgado por la entidad encargada o bróker, lo que le posibilita invertir y/o especular sobre una cantidad más amplia de activos e instrumentos.

En pocas palabras, lo que hace el apalancamiento es aumentar el capital inicial del inversor para incrementar el porcentaje de rentabilidad en cada operación y así diversificar la cartera de activos como estrategia de trading.

El término proviene de apalancar o “mover algo con una palanca”. En la actualidad, se ha convertido en una de las herramientas más populares y utilizadas por las personas que desean ingresar a los mercados financieros.

Ventajas del apalancamiento

Hacer uso del apalancamiento puede traer ciertos beneficios que debe tener en cuenta si está interesado en apalancar alguna de sus operaciones. Las ventajas más destacadas sobre esta herramienta son las siguientes:

- Diversificación de cartera: como se mencionó, el apalancamiento permite acceder a una variedad más grande de activos, limitando la exposición a un solo tipo de riesgo, lo que a su vez podría ser útil para reducir el riesgo de inversión al no concentrarlo en un solo activo.

- Acceso a los mercados: De igual manera, apalancarse le otorga al trader el acceso a mercados y activos a los que, sin el capital obtenido en préstamo, no podría haber accedido.

- Requiere de capacidad de análisis: aunque algunos no lo crean, el apalancamiento también es una manera de forjar la capacidad de análisis, tanto técnico como fundamental, ya que antes de iniciar cualquier operación apalancada, el trader debe estudiar con detalle el capital que necesitará, el porcentaje que deberá pagar al finalizar la operación, riesgos, beneficios y demás puntos clave.

¿Existen riesgos de perder capital con el apalancamiento?

Es imposible negar que, al usar el apalancamiento, también hay ciertos riesgos que debe conocer. Pues, así como puede aumentar sus rentabilidades, puede suceder lo contrario y obtener grandes pérdidas de capital.

A continuación, se describen los principales riesgos de apalancar sus operaciones:

- Riesgo de pérdidas: entre mayor sea el apalancamiento a utilizar, el nivel de riesgo también se incrementará en sus posiciones abiertas, en caso de que la rentabilidad sea menor al costo de financiación.

- Riesgo de crédito: muchas veces puede suceder que las tasas de interés del préstamo no sean fijas, por lo que, si crecen con mayor rapidez que los ingresos, es probable que el trader tenga pérdidas superiores a los beneficios.

- Cobros: aunque esto es normal en todos los intermediarios del mercado, es común que los brokers realicen el cobro de un porcentaje especifico de comisiones, dependiendo del nivel de apalancamiento que haya usado en su operación, por lo que es importante calcular esto previamente para estar preparado.

¿Cómo funciona el apalancamiento en el trading?

Aunque ya se han mencionado algunos aspectos acerca de la importancia de esta herramienta para el trading, es válido abordar un poco más sobre cómo funciona, con el objetivo de facilitar su comprensión.

Para ello, el trader invierte su propio dinero en la operación, sumándole el importe recibido por parte del bróker a través del crédito.

Posteriormente, se determina una proporción entre lo que se ha invertido y lo que se prestó. El resultado, si es positivo, sería la multiplicación de las ganancias con una rentabilidad con relación a la proporción del apalancamiento.

Como se mencionó, el mecanismo más importante del apalancamiento es el endeudamiento, el cual permite hacer la inversión con más dinero del que se tenía inicialmente gracias al préstamo realizado, teniendo en cuenta los intereses.

No, obstante, también es fundamental que tenga en cuenta que el endeudamiento no es el único mecanismo para apalancarse, ya que existen otros instrumentos.

Algunos de ellos son los productos derivados como los futuros y los CFD o Contratos por Diferencia, a través de los cuales no es necesario otorgar una garantía del total invertido ni recurrir a ningún crédito bancario. Esto es porque los intermediarios o bróker son quienes se encargan de poner a disposición del trader dicho apalancamiento, con la condición de que estos pongan sus depósitos como garantía.

De igual manera, hay una pregunta que los inversores suelen hacerse: ¿es posible quedar en deuda con el bróker? Para eso, es válido mencionar que existen ciertas políticas establecidas por los brokers especializados en CFD, y es que, en caso de que el trader pierda una cantidad mayor a la esperada, es decir, que pierda tanto su capital como la suma del préstamo, no quedaría en deuda con el intermediario.

¿Cómo usar el apalancamiento en su operación?

Aunque pueda parecer complejo, utilizar el apalancamiento es más simple de lo que parece. Para hacer uso de él en sus operaciones, debe tener en cuenta los siguientes puntos clave:

- Nivel de apalancamiento: para saber con qué cantidad de apalancamiento cuenta en su operación, puede acceder a la información del tipo de cuenta ofrecido en la página de su bróker. Esto determinará con qué tanto apalancamiento podrá operar.

- Contar con un bróker regulado: para disminuir los posibles riesgos de apalancar su operación, es fundamental que se asegure que el bróker con el cual abrirá dicha operación se encuentre debidamente regulado por una entidad de primer nivel. Esto no solo mantendrá asegurado su capital como inversor, sino también sus datos personales, entre otra clase de información que pueda llegar a ser compartida.

- Herramientas de trading: órdenes como Stop Loss, Take Profit, soporte y resistencia, márgenes, gráficos, entre otras herramientas de trading son de gran utilidad al momento de usar el apalancamiento. Por lo tanto, conocerlas a fondo y saber de qué forma se utilizan, es un factor clave para llevar a cabo el respectivo estudio antes de iniciar cualquier operación apalancada.

- Conocer su producto de inversión: El apalancamiento es un tema que guarda gran relación con los CFD, ya que, al operar con estos contratos sobre cualquier tipo de activo, el inversor puede acceder con más facilidad al apalancamiento, debido a que se le otorga cierto porcentaje dentro de su operación, sin tener que adquirir el activo real.

Por lo anterior, es fundamental que como trader, conozca el producto de inversión que tiene a su disposición, incluyendo sus principales características, funcionamiento, entre otros aspectos.

Cómo calcular el apalancamiento

Ahora bien, uno de los factores indispensables acerca de utilizar el apalancamiento es saber de qué forma es posible calcularlo. Para ello, añadiremos un sencillo ejemplo con el que podrá entenderlo un poco mejor.

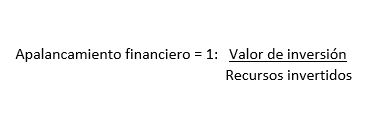

La fórmula para conocer cuánto apalancamiento tiene un trader dentro de la plataforma de operaciones sería la siguiente:

Ejemplo:

El nivel de apalancamiento suele medirse en unidades fraccionadas. Por eso, en el caso de tener un apalancamiento de 1:100, quiere decir que por cada 1 USD que se deposite equivale a 100 USD en la plataforma de trading. Por lo tanto, el trader aportaría el 1% del total de la inversión.

Lo anterior significa que, si a un trader le interesa operar con el par EUR/USD, cuya cotización es de 1,4003 dólares con un apalancamiento disponible de 1:100 sería así:

El trader abre la posición sobre un lote de EUR/USD, que equivale a 100.000 unidades de la divisa base.

Para ello, necesitaría un total de 140.030 dólares (100.000×1,4003).

No obstante, con el apalancamiento de 1:100 depositaría solamente 1.400,3 USD.

¿Cómo saber si mi bróker me brinda apalancamiento?

Para descubrir si el bróker que ha elegido para operar le brinda apalancamiento, solo basta con ingresar a su página web oficial y verificar la información de cada cuenta de trading, donde por lo general se incluye la cantidad de apalancamiento con la que contará, entre otras condiciones como el margen, los activos disponibles, spreads y demás.

Se espera que este artículo de Academia Forex haya sido de su ayuda para comprender más a fondo sobre el apalancamiento, teniendo en cuenta que, así como existen ciertos beneficios de utilizarlo, también hay unos riesgos que debe intentar evitar con su estrategia de trading y demás mecanismos.

Si desea leer otros artículos relacionados sobre los temas del mundo de las operaciones en línea, no dude en acceder a la pestaña Blog, ubicada en nuestra página oficial, donde encontrará contenido de valor que podría ser de su interés.

Preguntas frecuentes

¿Qué es un CFD?

Los CFD o Contratos por Diferencia, consisten en un producto derivado que permiten operar con activos subyacentes como las acciones, materias primas, criptomonedas, divisas, entre otros, sin tener que adquirirlos directamente, pues este tipo de contratos funciona por medio de la especulación de los traders sobre los movimientos de los precios de dichos activos.

¿Cómo abrir una cuenta de operaciones con un bróker?

Para abrir una cuenta de trading y pertenecer a la comunidad de un bróker, solo basta con seguir unos sencillos pasos que se solicitan en la mayoría de los intermediarios regulados:

- Ingresar a la pestaña Abrir cuenta, Crear cuenta o similar en el sitio web.

- Proporcionar datos personales de los usuarios, como su nombre, apellido, correo electrónico, número de teléfono y contraseña.

- En algunos corredores, se requiere responder un breve cuestionario con el que se establecerá el perfil de trading de cada cliente, proporcionándole así lo que requiera de acuerdo con su necesidad.

- Cargar algunos documentos legales, con el fin de comprobar la identidad de la persona que realiza el registro.

- Realizar su primer depósito, cuyo monto depende de cada bróker, aunque en la mayoría suele ser de unos 250 USD.

Listo. De este modo, ya tiene la posibilidad de ingresar al mercado y acceder a una gran variedad de instrumentos y productos financieros.

Recuerde que debe asegurarse de que el bróker que elija esté regulado, así aumentará sus posibilidades de evitar incurrir en cualquier pérdida y llevará a cabo sus inversiones de forma segura.

Además, debe conocer de antemano los productos y herramientas de inversión que este le proporciona, como los CFDs, el grado de apalancamiento financiero, su tasa de interés, cantidad de fondos requeridos, tipos de cuentas, material formativo disponible y los requisitos de la empresa en general.

En realidad, aunque en ocasiones pueda generar confusión para algunos traders, lo cierto es que los brokers no son similares a un banco o a cualquier otra entidad relacionada con la economía, ya que estos facilitan el acceso a los mercados a cualquiera que se encuentre interesado, así no tenga experiencia financiera.